|

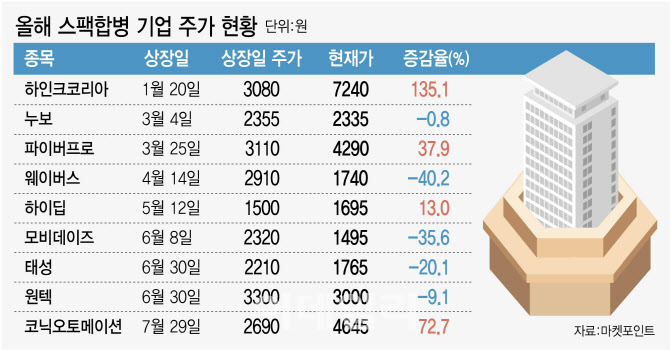

상장사 9곳 중 최근 주가(12일 기준)가 상장일 종가보다 하락한 업체는 5곳이었다. 2곳 중 1곳꼴로 주가가 지지부진한 셈이다. 주가 하락폭이 가장 큰 업체는 지난 3월 유안타제5호스팩과 합병한 공간정보 솔루션 전문기업 웨이버스(336060)였다. 웨이버스는 상장일 종가(2910원) 대비 40.2% 하락한 1740원으로 거래를 마쳤다.

지난 6월 하나금융17호스팩과 합병 상장한 디지털 마케팅 전문기업 모비데이즈(363260)도 상장일 종가(2320원)보다 35.6% 떨어진 1495원으로 마감했다. 같은 달 스팩합병으로 코스닥에 입성한 태성(323280)과 원텍(336570)은 각각 상장일 대비 20.1%, 9.1% 내린 1765원, 3000원을 기록했다. 지난 3월에 상장한 누보(332290)는 0.8% 소폭 빠진 2335원으로 집계됐다.

다만 하인크코리아의 경우 기업 가치의 제고보다 유통주식수가 적어 주가가 급등한 영향이 크다는 분석이 나온다. 금융감독원에 따르면 지난 3월 말 기준 하인크코리아의 전체 발행주식(1764만7000주) 중 길상필 대표이사와 배우자가 보유한 지분이 80.05%(1412만7000주)를 차지하고 있다. 최대주주 및 특수관계인 지분을 제외한 유통가능 주식 물량은 19.95%(351만9219주)에 불과해 작은 거래에도 주가가 상승하기 쉽다. 특히 소수계좌를 통한 매매 등의 사유로 지난 4월에는 8거래일이나 투자주의종목으로 지정되기도 했다.

이밖에 지난달 엔에이치스팩21호와 합병 상장한 코닉오토메이션(391710)도 상장일 대비 72.7% 뛴 4645원을 기록했다. 지난 3월 한국9호스팩과 합병 상장한 파이버프로(368770)는 37.9%, 지난 5월 합병 상장한 하이딥(365590)은 13% 상승했다.

스팩합병 기업 가운데 공모가 2000원을 하회하고 있는 업체는 웨이버스, 하이딥, 모비데이즈, 태성 등 총 4곳으로 확인됐다.

다만 최근 현대오일뱅크, SK쉴더스 등 주요 대어들조차 수요예측 실패로 상장 철회가 잇따르고 있어 당분간 업체들은 스팩 합병을 적극 활용할 것으로 보인다. 스팩 합병은 기관투자자 대상 수요예측을 거치지 않고 절대적인 기업가치를 바탕으로 합병 비율 및 가액 등을 결정해 비교적 부담이 적다. 이달 중에는 솔트웨어(미래에셋대우스팩3호(328380))가 합병 상장을 앞두고 있다. 다음 달에는 비스토스(SK5호스팩(337450))가, 10월에는 모코엠시스(신한제6호스팩(333050)), 벨로프(교보9호스팩(331520)) 등이 상장에 나선다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]책의날 맞아 시민들에게 책 나눠주는 유인촌 문체부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300692t.jpg)

![[포토] 안병우 축산경제 대표, 청정축산 환경대상 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300549t.jpg)

![[포토] 하나로마트 창립 29주년 70% 세일](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300533t.jpg)

![[포토]세계 책의 날 맞아 문체부, 국무회의에서 국무위원들에게 책 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300428t.jpg)

![[포토]국내최대 오트 함량을 담은 어메이징 오트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300304t.jpg)

![[포토]'원내대책회의 참석하는 윤재옥'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300287t.jpg)

![[포토]안전을 향한 닻을 올리자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200782t.jpg)

![[포토]BMW그룹 코리아, 'BMW 그룹 R&D 센터 코리아' 개관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200677t.jpg)

![[포토] 중소기업 금융애로 점검 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200646t.jpg)

![[포토]최은우 '대회 2연패 달성'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042100415t.jpg)