김씨는 “모든 기업에 꾸준히 적립식으로 투자하라는 말을 듣고 퇴직연금에서 S&P500 ETF를 선택했는데 수익률이 마이너스로 나올 줄 몰랐다”며 “앞으로도 이 ETF를 계속 사들여도 될지 걱정된다”고 말했다.

믿었던 미장마저 추락하면서 2050년 은퇴를 꿈꾸며 연금을 굴리는 2030대 직장인들이 골머리를 앓고 있다. 미국 시장을 대표하는 500개 기업의 가격변동을 추종하는 ETF 수익률이 고전을 면치 못하면서다. 실제 2022년 한 해 S&P500 ETF 수익률은 마이너스(-) 20%에 달했다.

|

어떤 ETF 투자전략 써볼까

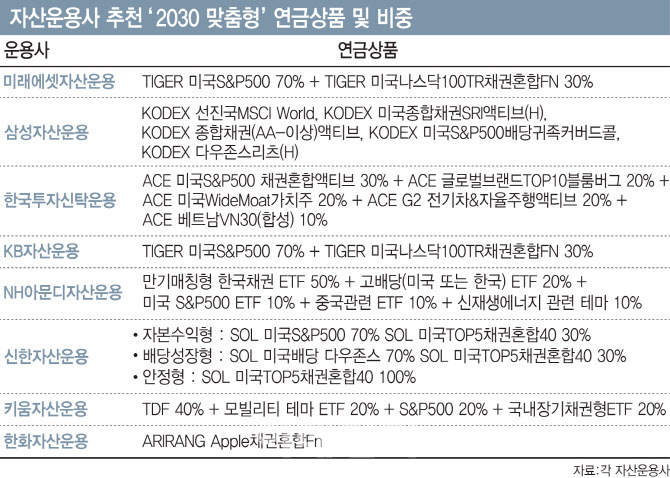

이데일리는 자산운용사 ETF 전문가 8명을 대상으로 2023년 ETF 투자 및 절세 전략 관련 설문조사를 진행했다. 직장인 김씨의 고민에는 “젊으니까 괜찮다”는 조언이 나온다. 사회초년생인 김씨가 연금계좌를 굴릴 수 있는 시간이 많이 남은 만큼 쓸 수 있는 투자전략은 다양하다는 것이다.

이경준 미래에셋자산운용 전략ETF운용본부장은 “30년 이상 장기투자의 경우 ‘저비용·장투·지수추종’ 전략이 최고”라며 “세계 경제 대표지수라 할 수 있는 S&P500에 투자하는 TIGER 미국S&P500 ETF를 활용하는 것을 추천한다”고 했다.

안정성에 공격성도 더해라

사회초년생인 만큼 연금계좌를 좀 더 공격적으로 운용해도 괜찮다는 의견도 있다. 육동휘 KB자산운용 ETF마케팅본부 실장은 “안정적인 투자수익률도 중요하지만 은퇴 이후 쓸 만큼 충분한 현금을 준비할 수 있는지도 중요하다”며 “2030세대는 충분한 투자기간을 가진 만큼 산업에 대한 큰 성장성을 보고 연금을 준비하는 것도 하나의 방법”이라고 말했다.

업종별로는 클린에너지 산업에 투자하는 ETF를 추천했다. 육 실장은 “2050년까지 클린에너지 활용이 극대화될 것”이라며 “이러한 기업을 선별해 투자하는 ETF는 기업을 직접 고를 필요가 없이 분산투자하는 장점이 있다”고 설명했다.

김종협 키움자산운용 멀티에셋운용본부 본부장도 “퇴직 포트폴리오는 위험과 수익이 적절히 조화를 이뤄야 한다”며 “단기적으로 손실이 있더라도 감내할 수 있는 공격적인 종목도 들어 있어야 한다”고 강조했다. 공격적인 장기투자를 위한 ETF로는 ‘탈 것’에 투자하는 ‘KOSEF릭소글로벌퓨쳐모빌리티MSCI’와 ‘TIGER퓨처모빌리티액티브’가 장기적으로 좋은 수익을 낼 것으로 봤다.

박수민 신한자산운용 ETF상품팀 부장은 “미국주가 상승의 수혜는 최대한 누리면서 채권으로 변동성 관리가 가능한 ETF를 추천한다”며 “SOL 미국TOP5채권혼합40Solactive는 위험자산 비중을 최대한 높여 퇴직연금 투자 전략을 완성할 것”이라고 밝혔다. 해당 상품은 애플과 아마존, 마이크로소프트, 구글, 테슬라 등 미국 5개 주식에 각각 8%씩 총 40% 를 투자하고 국내채권에 60%를 투자한다.

중위험 중수익을 추구하는 2030 투자자를 위한 전략도 있다. 김현빈 NH아문디자산운용 ETF전략팀장은 “만기매칭형 채권 ETF를 일부 편입할 것을 추천한다”며 “금리가 올라 채권가격이 떨어지면 만기 보유하는 전략과 금리가 하락하면 매도해 수익을 실현하는 전략을 선택해 활용할 수 있다”고 설명했다.

“연금계좌로 ETF 투자해서 절세 혜택 누려야”

전문가들은 ETF를 활용한 절세 혜택도 놓쳐선 안 된다고 입을 모은다. 2022년까지는 50세 미만 직장인의 경우 연금저축과 개인형 퇴직연금(IRP)을 합쳐 700만원까지 세액공제를 받을 수 있었다. 하지만 2023년부터는 나이를 불문하고 납입한도가 900만원으로 늘어났기 때문이다.

국내에 상장된 해외주식형 ETF를 살 때는 연금계좌에서 투자해야 이득이다. 일반계좌로 투자하면 배당소득세 15.4% 과세 외에도 2000만원 이상 수익이 발생하면 종합소득세에 합산과세된다는 단점이 있다. 반면 연금계좌에서 투자하면 과세를 미래로 이연할 수 있다. 연금 수령 시 나이에 따라 80세 이상은 3.3%, 70~79세는 4.4%, 55~69세는 5.5%가 과세된다.

또 연금소득세 과세 시 계좌 전체에 대한 손실과 이익을 통합 계산하는 손익통산이 허용되는 것도 연금계좌 투자의 장점이다.

단 올해부터 미국 원자재 등에 직접 투자하는 외국인 고객은 매도금액의 10%를 원천징수당할 수 있어 PTP(공개 거래 파트너십) 종목 투자에 유의해야 한다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]책의날 맞아 시민들에게 책 나눠주는 유인촌 문체부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300692t.jpg)

![[포토] 안병우 축산경제 대표, 청정축산 환경대상 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300549t.jpg)

![[포토] 하나로마트 창립 29주년 70% 세일](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300533t.jpg)

![[포토]세계 책의 날 맞아 문체부, 국무회의에서 국무위원들에게 책 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300428t.jpg)

![[포토]국내최대 오트 함량을 담은 어메이징 오트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300304t.jpg)

![[포토]'원내대책회의 참석하는 윤재옥'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300287t.jpg)

![[포토]안전을 향한 닻을 올리자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200782t.jpg)

![[포토]BMW그룹 코리아, 'BMW 그룹 R&D 센터 코리아' 개관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200677t.jpg)

![[포토] 중소기업 금융애로 점검 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200646t.jpg)

![[포토]최은우 '대회 2연패 달성'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042100415t.jpg)