|

대출상품을 내놓는 금융사 입장에서는 기껏 모셔놓은 고객을 놓치지 않기 위해 우대금리 확대 등 출혈 경쟁이 불가피하다는 우려도 나온다. 대출금리 비교가 플랫폼에서 진행되는 만큼 수수료를 거둬들이는 빅테크 기업만 큰 혜택을 받아 업권간 형평성에 어긋난다는 지적도 제기되고 있다.

작년 껑충 뛴 대출금리, 예상 수요만 11조

31일 시작하는 대환대출 인프라를 통해 발생하게 될 대환대출 예상 규모는 11조원 정도로 추산된다. 금융위원회에 따르면 지난해 전체 금융권에서 신규 취급한 신용대출은 약 110조원이다.

금융권은 자체 협약에 따라 비대면 대환대출의 한도를 신규 취급분 10% 이하 또는 4000억원 이하로 정하고 있다. 대략 지난해 대출의 10%를 한도라고 가정하면 11조원 정도의 수요가 발생할 수 있는 것이다.

지난해부터 시작한 고금리 국면에 대출이자 부담도 크다. 대환대출 인프라가 시작하면 초기 수요는 몰릴 것으로 예상된다. 한국은행에 따르면 신규취급액 기준 금융기관의 신용대출 가중평균금리는 2021년 4.06%에서 올해 4월 6.30%까지 급등했다.

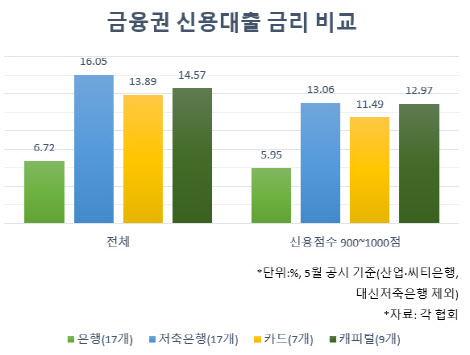

이데일리가 31일 인프라에 참여하는 금융사들이 각 협회에 5월 공시한 자료를 확인한 결과 50개사(은행 17개(산업·씨티 제외), 저축은행 17개(대신 제외), 카드 7개, 캐피탈 9개)의 신용대출 평균금리는 12.31%로 집계됐다. 신용대출 금리는 업종별로 차이가 크다. 은행의 평균금리는 6.72%에 그친 반면 저축은행은 16.05%에 달했다. 카드는 13.89%, 캐피탈 14.57%를 각각 기록했다.

같은 신용대출을 받아도 금리 차이가 크다 보니 온라인을 통해 더욱 저렴한 금리로 갈아탈 가능성이 충분하다는 판단이다. 특히 매일 이자가 발생하고 신용대출보다 금리가 더 높은 마이너스통장(신용한도대출) 이용자들의 수요도 많을 것으로 예상된다.

|

대출 이동은 시중은행간, 은행권 내에서보다는 2금융권 사이에서 활발할 것이라는 게 업계 관계자들의 공통된 의견이다. 한 시중은행 관계자는 “시중은행은 주거래은행 등으로 묶여 상대적으로 고객 충성도가 높고 금리 차이가 크지 않기 때문에 시중은행간 대출 이동이 많지는 않을 것”이라고 예상했다.

실제 5대 은행(KB국민·신한·하나·우리·NH농협)의 신용대출 평균금리는 5.24~5.65%로 차이가 미미하다. 전체 은행을 놓고 봐도 전북은행(8.26%)을 제외하면 모두 5~6% 범위 안에 있다.

반면 2금융권에서는 신용점수가 비슷하더라도 금리가 확연하게 다른 경우도 많다.

신용점수 900점 초과 기준 신용대출 평금리를 보면 저축은행 중 페퍼(9.17%)·예가람(9.47%)은 10% 미만이었지만 OK(16.24%)·다올(16.86%)·모아(16.94%)·HB(16.81%)은 16%대에 달했다. 카드사의 카드론도 9.5%에서 12.79%, 캐피탈은 10.76~14.25%로 차이가 있었다.

한 카드사의 여신 담당 직원은 “카드론의 경우 이미 카드사간 금리 경쟁이 벌어지고 있어 차이가 크지 않은데 문제는 캐피탈이나 저축은행도 다른 업종으로 넘어가는 경우”라며 “카드론 금리가 더 낮을 순 있지만 대출 한도 등 다른 부문에서 비교한 후 갈아탈 수요가 발생할 수 있을 것”이라고 예상했다.

한 저축은행 관계자도 “저축은행을 이용하는 차주들은 대부분 중저신용자이고 다중채무자가 많아 시중은행으로 넘어갈 가능성은 낮다”며 “쉽게 금리를 비교하고 대환할 플랫폼이 나오면 금리가 더 낮은 곳으로 이동하게 될 것”이라고 봤다.

금융사간 금리 경쟁이 치열해지면 금융소비자 입장에서는 더 낮은 금리의 대출상품을 만날 수 있지만 업계는 출혈을 감수해야 한다는 우려도 있다.

캐피털업계 관계자는 “시중은행과 달리 2금융권은 충성고객군이 거의 없고 예·적금 상품도 금리를 0.1%포인트라도 더 주면 금방 갈아타는 경우가 많다”며 “신용점수가 비교적 높은 고객군 중심으로 이동 가능성이 있어 대출금리 인하 혜택을 제공해 우량고객을 뺏어오고 지키는 경쟁이 심해질 것”이라고 걱정했다.

플랫폼만 깔았더니…중개수수료는 핀테크몫

대환대출 인프라 구축의 가장 큰 수혜는 핀테크 업계라는 성토도 많다. 당장 31일에는 네이버페이, 뱅크샐러드, 카카오페이, 토스, 핀다, KB국민카드, 웰컴저축은행 7곳에서 대출 비교 플랫폼 서비스를 시작할 예정이다.

핀테크 업체가 마련한 플랫폼에서 대환대출이 이뤄지면 수수료가 발생한다. 업계에 따르면 지금까지 대환대출 플랫폼은 시중은행으로부턴 0.2~0.6%, 2금융권은 1~2% 가량의 중개수수료를 받고 있다. 저축은행중앙회와 제휴를 맺은 네이버파이낸셜의 경우 중개수수료를 0.8~0.9%로 낮추기로 결정했다. 중개수수료 평균이 1% 정도라고 가정할 경우 예상 대환대출 규모인 11조원에서 1100억원 정도가 수수료 수익으로 남게 된다.

금융사는 대출금리를 낮추면서 고객 이탈 방지에 힘을 쏟아야 하는 반면 플랫폼 업체들이 ‘통행세’만 받게 되는 구조라는 게 금융권 관계자들의 지적이다. 한 은행권 관계자는 “사실 은행권에서는 대환대출 플랫폼을 하지 않아도 되는 구조인데, (당국이) 인프라를 강제하면서 플랫폼에 ‘상품 공급자’로 전락하게 되는 상황”이라고 불만을 나타냈다.

서지용 상명대 경영학부 교수는 “소비자들이 플랫폼에 락인(Lock-in)되면서 이제는 은행이 플랫폼에 종속되거나 고객이 이탈할 가능성도 있다”며 “금융권은 빅테크와 제휴에 그치지 말고 플랫폼 고도화를 통해 독자적인 경쟁력을 갖춰나가야 한다”고 제언했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]최은우 '타이틀 방어를 향하여'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000263t.jpg)

![[포토] 고군택 '호쾌한 샷으로 역전을 허용하지 않는다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000145t.jpg)

![[포토]김민별 '퍼트라인에 맞춘다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000002t.jpg)

![[포토] 통합방위 발언하는 서강석 송파구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900809t.jpg)

![[포토]청년도약계좌 22일부터 가입신청](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900757t.jpg)

![[포토] "의대 총장들 건의 수용한다"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900703t.jpg)

![[포토] 학생들과 기념촬영하는 이재명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900584t.jpg)

![[포토]김윤혜, 인형 그 자체](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900148t.jpg)

![[포토] 고군택 '이번주 우승은 제가 하겠습니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900241t.jpg)

![차은우는 차은우…드라마 속 그의 차도 눈이 가요[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000057t.jpg)