1970년대 리처드 닉슨 미국 대통령 시절 처음 나타났고 이때 용어도 만들어졌습니다. 그 뒤론 이렇다 할 스태그플레이션은 나타나지 않았습니다. 그만큼 특수한 셈입니다. 최근 이 스태그플레이션이란 단어가 심심찮게 등장하고 있습니다.

|

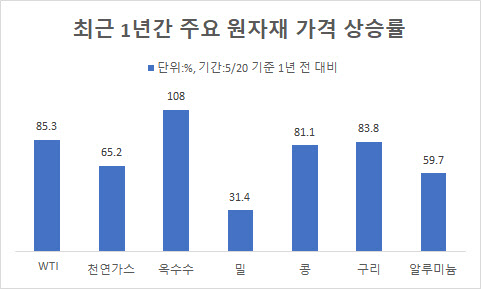

지난 20일 기준 블룸버그에 따르면 뉴욕상업거래소(NYMEX)에서 거래되는 서부텍사스유(WTI)는 1년 전 대비 85.3% 올랐습니다. 같은 기간 천연가스도 65.2% 상승했습니다. 시카고상품거래소(CBOT)에 상장된 옥수수와 밀, 콩은 각각 108.0%, 31.4%, 81.1% 올랐습니다. 런던금속거래소(LME)에 있는 구리와 알루미늄 가격(3개월물)의 상승률은 83.8%, 59.7%입니다.

폭등에 가까운 원자재값 상승만큼 성장이 나오지 않는다면 스태그플레이션일 겁니다. 모건스탠리인터내셔널(MSCI) 전 세계 지수는, 전년 대비 올해 예상 주당순이익(EPS) 증가율이 올 초 28.4%에서 지난 20일 37.0%까지 꾸준히 상승했습니다. 전 세계 기업들의 이익이 늘고 있단 면에서, 지금을 스태그플레이션이라 할 순 없습니다.

박상현 하이투자증권 연구원은 “주요 기관 전망치를 봐도 이익과 성장은 올해를 넘어 내년 것까지 지속 상승하고 있는 등 스태그플레이션 가능성은 낮게 본다”며 “원자재 가격을 봐도 경기 흐름을 진단하는 데 중요하게 쓰이는 WTI의 경우 많이 올랐다 해도 현재 60달러 중반대에 있어, 공간이 많이 남아 있다”라고 설명했습니다.

|

오건영 신한은행 IPS본부 부부장은 페이스북에 “실제 스태그플레이션이 나타났던 건 70년대 초반”이라며 “그 이후 2008년 금융위기 전 유가가 배럴당 145달러까지 상승했을 때와 2011년 초 국제 유가가 120달러가 넘어서며 스태그플레이션의 기운이 나타났지만, 너무나 올라버린 물가가 실물 경제 수요를 짓눌러 그리 길게 가진 못했다”라고 설명했습니다.

최근 들어 10년 만에 미니 스태그플레이션 우려가 나옵니다. 원자재값이 너무 급하게 올랐기 때문에 제조업 기업들의 마진 스퀴즈(수익성 압박)는 서서히 확대되고 있습니다. 2분기가 지나 코로나19 기저효과가 끝나면 성장률은 지금처럼 높게 나오지 않을 것으로 예상되는 가운데, 최근 발표된 미국의 몇 가지 경제 지표도 석연치 않습니다.

오 부부장은 “4월 미국 CPI가 2008년 9월 이후 최대치라는 점과 구리 가격이 지난 7일 기준으로 2011년 2월 이후 10년 3개월 만에 최고치를 갈아치웠다는 점을 주목할 필요가 있다”며 “모두 가파르게 오른 물가가 성장을 짓누르기 시작한 시기로, 지금은 금융 위기 가능성은 매우 낮지만 성장 둔화에 대한 우려는 남아 있다고 본다”라고 짚었습니다.

성장에 대한 우려도 우려지만 물가 상승이 생각보다 길게, 구체적으론 올해 말까지 이어질 수 있단 분석도 있습니다. 김효진 KB증권 연구원은 “4월 미국 CPI에서 주목할 점은 식품과 에너지를 제외한 근원(Core) CPI가 전월 대비 0.9% 상승하며 1995년 이후 25년 만에 가장 큰 폭이란 것”이라며 “앞으로 예상치에 장기 평균치인 0.2% 상승만 적용해도 연말까지 CPI는 높은 수준을 유지할 것”이라고 전했습니다.

|

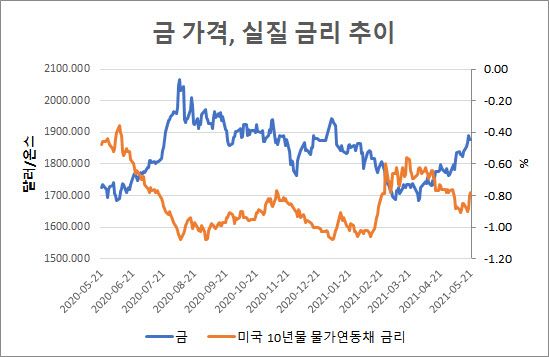

이미 시장은 스태그플레이션을 반영하고 있다는 해석도 나옵니다. 주인공은 금입니다. 주식, 채권, 달러 등 여러 자산의 변동성이 확대되는 가운데 최근 꾸준히 상승한 금값이 성장 둔화를 반영하고 있다는 견해입니다.

그는 “지난해 9월부터 유동성 부양이 주춤해졌고 11월부터는 성장에 대한 기대감이 강해졌는데, 유동성 공급의 축소와 성장 기대의 확대는 금 가격에는 그야말로 쥐약”이라며 “이후 금 가격의 부진은 지속됐다가 최근 중앙은행의 테이퍼링 우려가 있음에도 금 가격이 고개를 쳐드는 것을 보면서 금을 구조적으로 짓누르고 있는 성장 이슈가 주춤해지고 있는 것 아닌가는 생각을 해본다”라고 전했습니다.

지금의 금값 상승을 해석하는 일반론은 인플레이션 헤지(hedge·위험 회피)입니다. 물가 상승, 즉 화폐 가치 하락을 가치가 일정하게 유지되는 대표적인 귀금속이 막는다는 얘깁니다. 이 역시도 결국 금이 스태그플레이션의 조짐을 드러낸다는 것과 연결지을 수 있습니다. 70년대 초 온스당 35달러에 불과했던 금값은 80년대 초 835달러로 2280% 상승한 바 있습니다.

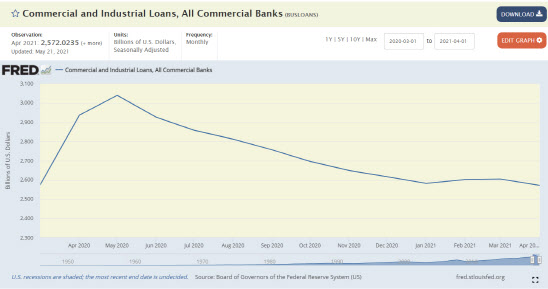

인플레 헤지 수단으로서 금은 물가 상승률을 덜어낸 ‘진짜’ 이자인 실질 금리 추이와 역의 상관관계가 높습니다. 최근에도 금값 상승과 실질 금리 하락은 그 움직임을 같이 합니다. 실질 금리라는 것은 명목금리에서 기대인플레이션을 뺀 값입니다. 지금의 실질 금리 하락은 명목금리는 제자리인 반면, 기대 인플레이션이 높아지면서 발생하고 있습니다. 이를 기업들이 대출을 주저하기 때문에 돈의 값인 명목금리가 멈추는 것으로, 원자재값 상승에 기대인플레이션이 높아지는 것으로 해석할 수 있습니다. 실제 미국의 모든 은행의 상업·기업 대출은 지난해 5월 이후 감소하다가 연초 반등하는가 싶더니 5월 들어 다시 하락했습니다.

|

박소연 한국투자증권 연구원은 “커머더티 가격 하락은 원자재 가격 상승이 실물경제가 감내 가능한 수준을 넘어섰기 때문으로 건전한 인플레이션이 아닌 나쁜 인플레, 즉 코스트 푸시(비용 압력) 인플레이션인 것”이라며 “자정작용이 시작된 것으로 당장은 조금 아프겠지만, 경제 전체로 보면 꼭 있어야 하는 과정으로 IT와 경기소비재 쪽 순환매 움직임이 강화되겠다”라고 설명했습니다.

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)