[이데일리 이정현 기자] NH투자증권은

한화에어로스페이스(012450)에 대해 “올해부터 폴란드 K9 및 천무 수출 본격화로 실적 성장 이어갈 전망”이라 진단했다. 투자의견은 ‘매수’, 목표가는 19만원으로 ‘상향’했다.

이재광 NH투자증권 연구원은 26일 보고서에서 “4분기 지상방산 수주잔고 사상 최고치 기록, 실적도 고성장 지속했다”며 이같이 밝혔다.

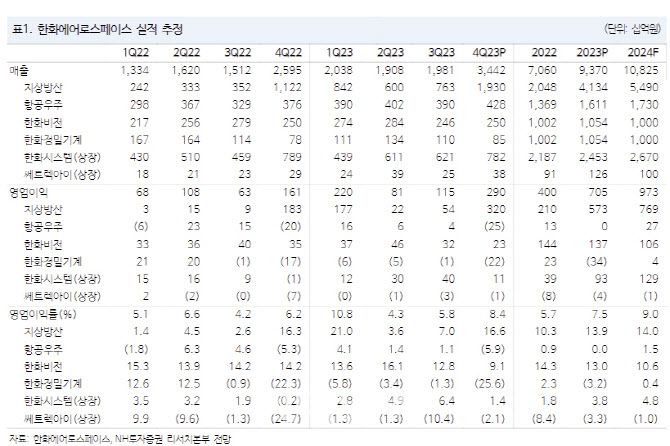

한화에어로스페이스의 지난해 4분기 매출액과 영업익은 전년동기대비 각각 32.6%, 79.6% 오르며 큰 폭으로 성장하는 등 컨센서스를 17% 가량 상회했다. NH투자증권은 이에대해 한화방산 편입효과 및 폴란드 K9 자주포(18대), 천무 MLRS(17대) 매출 인식 영향, 뿐만 아니라 상대적으로 수익성 높은 국내 무기체계 양산사업 집중 및 일회성 이익(사업종료 정산액 300억원) 등으로 이익 증가 컸던 것으로 추정했다.

실적 상향 및 중복상장 자회사 주가 상승을 반영해 목표가는 19만원으로 기존대비 23% 가량 상향 조정했다. 이 연구원은 “4분기 실적을 통해 확인된 폴란드 K9 자주포, 천무 MLRS의 실적기여를 반영하여 올해 실적추정치를 상향했고 중복상장 자회사인

한화오션(042660),

한화시스템(272210),

쎄트렉아이(099320)의 주가 상승을 반영했기 때문”이라며 “올해 폴란드 K9 60대(작년 42대), 천무 30대(작년 17대) 인식 예상되고 이집트 K9 개발 매출 등으로 지상방산 주도의 실적 성장 지속이 예상된다”고 말했다.

지상방산 수주잔고는 사상 최고치다. 4분기 말 기준 지상방산 부문 수주잔고는 전년비 42.4%, 8.조4000억원 증가한 28조3000억원을 기록했다. 이는 지난해 지상방산 매출 기준 약 7년치에 해당된다. 폴란드 K9 2차(3조4000억원), 호주 레드백 장갑차(3조2000억원) 수주 영향이다.

이 연구원은 “올해 루마니아 K9 자주포 및 폴란드 천무 2차 수주 계약 기대되는데 수은법 개정에 따른 금융지원 강화로 무기체계 추가 수주 가능성 높아진 것으로 판단된다”고 진단했다.

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)