[이데일리 이정현 기자] 신한투자증권은

대우건설(047040)에 대해 “무난한 1분기 실적이 예상되나 주택 매출 둔화로 전년비 실적 감소가 시작될 것”이라 전망했다. 투자의견은 ‘매수’, 목표가는 5900원을 ‘유지’했다.

김선미 신한투자증권 연구원은 “해외수주 증가 긍정적이나 주택실적 방어까지는 시간이 필요하며 지방 주택경기 회복이 주가 상승 여력을 결정할 것”이라며 이같이 밝혔다.

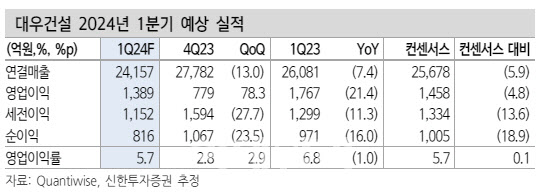

신한투자증권은 대우건설의 1분기 매출액이 2조4000억원, 영업익은 1389억원으로 시장 컨센서스를 소폭 하회할 것으로 예상했다. 김 연구원은 “지난해 약 3만세대가 준공되면서 주택매출이 전년비 15.3% 가량 둔화되는 가운데 수익성도 다소 약한 것이 원인”이라며 “작년 수주한 해외 프로젝트들의 공정률이 아직은 낮아 주택매출 하락분을 메우지 못했다”고 진단했다.

이어 “지난해 4분기 선제적 비용 처리로 올 1분기 일회성 비용은 미미하겠으나, 베트남 개발사업 토지매각 등의 일회성 이익 또한 축소되면서 전사 영업이익은 21.4% 감소할 것”이라 말했다.

1분기 신규분양은 2600세대로 연간목표 대비 13% 공급하며 양호한 수준이다. 다만 올해에도 약 3만세대가 준공될 예정이라 공사비 증액 추세를 감안해도 2025년까지 주택매출 축소는 불가피할 전망이다.

풍부한 수주 안건에도 해외실적이 전사 실적 성장을 견인하는 데에는 다소 시간이 필요해 보인다. 현재 대우건설이 주력해서 추진 중인 투르크메니스탄 비료공장과 이라크 알포 항만 공사 등 해외수주는 모두 수의계약 형태라 수주의 가능성은 높으나, 발주처 예산, 수주계약 방식 등에 따라 수주 확정 및 착공 시점 예측이 어렵다. 그 외 체코 원전, 폴란드 원전에 팀코리아 시공업체로 참여 중이나 사업자 선정 후에도 착공 및 매출화까지 장기간 소요될 전망이다.

결국 주가는 지방 주택경기 회복이 결정할 것으로 예상된다. 김 연구원은 “프로젝트파이낸싱(PF) 및 자체사업 기반 업황 탄력성이 가장 높은 업체로 주택분양 증가 시 단기에 실적 상향이 가능하다”며 “주가 회복을 위해서는 지방 주택경기 회복을 지원할 주요 법안 국회 통과 및 3, 4월 주택지표 개선 확인이 중요하다. 당분간 더딘 주가 흐름을 예상한다”고 말했다.

![[포토]환율은 오르고 코스피-코스닥 하락](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111101008t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100375t.jpg)

![[포토]2025학년도 수능 3일 앞으로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100917t.jpg)

![[포토]미국 대선 영향, 비트코인 8만1000달러 돌파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100878t.jpg)

![[포토] 29회 농업인의날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100842t.jpg)

![[포토]김장나눔 펼치는 함영주 회장과 하나금융그룹 임직원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100765t.jpg)

![[포토]'발언하는 손경식 회장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100640t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100624t.jpg)

![[포토]마다솜,통산 4승 만들어준 넘버원 볼](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100280t.jpg)

![[포토]여·야·의·정 협의체 1차 회의, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100253t.jpg)

![당일배송·전 차종 수리…BMW 그룹 韓 '1등 서비스'의 비밀은[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111101148h.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)