[이데일리 이정현 기자] 메리츠증권은 22일

한화오션(042660)에 대해 “외형 성장의 트리거가 필요하다”고 분석했다. 투자의견은 ‘홀드’, 적정주가는 2만6000원으로 ‘하향’했다.

배기연 메리츠증권 연구원은 이날 보고서에서 “선별 수주 전략을 수립하며 구조적인 이익 개선은 기대되지만, 전략 수립 과정에서 지연된 수주로 인해 2024~25년 매출 성장률에 일부 지장이 불가피하다”며 이같이 밝혔다. 생산 안정화 비용 등 1400억원이 발생하면서 4분기 실적이 영업적자로 전환한 가운데 우려를 해소하기 위해 해양 부문에서 신규 수주를 상반기 중에 확인해야 한다는 지적이다.

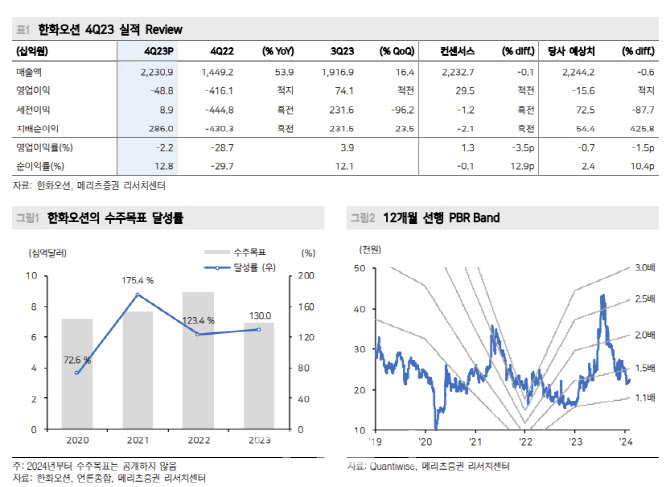

한화오션은 4분기 매출액은 전년동기대비 53.9% 증가한 2조2309억원, 전년비 적자가 지속된 영업손 488억원, 세전이익은 흑자전환한 89억원, 지배주주순이익은 흑전한 2860억원을 기록했다. 직전분기에 일회성 이익에 따른 흑자전환을 경험했으나, 4분기에는 생산 안정화 비용 1,400억원이 발생하며 영업적자로 전환했다. 순이익의 경우 이연법인세자산 인식하며 영업적자에도 서프라이즈를 기록했다.

메리츠증권은 한화오션의 올해 실적 전망으로 매출액은 전년비 33.8% 증가한 9조9094억원, 영업이익은 흑전한 3172억원으로 하향 조정했다. 사업부별로는 상선 부문 매출액이 42.9% 는 8조3121억원, 영업이익을 흑전한 2146억원으로 추정했다.

배 연구원은 “선별 수주 전략으로 집중 수주한 LNG선의 건조량 및 매출 비중이 증가할 것”이라며 “상선 부문 매출액 성장과 수익성 개선을 이끌 예정”이라 진단했다.

특수선 부문 매출액은 15.5% 감소한 7462억원, 영업이익을 35.5% 줄어든 530억원으로 추정했다. 배 연구원은 “2024년은 잠수함 창정비 위주의 매출이 예상되며, 장보고III Batch 2 사업의 2~3번함에 대한 매출은 2025년 이후부터 가능하다”고 했다.

해양 부문 매출액은 12.9% 줄어든 8511억원, 영업이익을 66.1% 감소한 497억원으로 추정했다. 배 연구원은 “3개의 주요 해양공사 중 Qatar NOC FP 공사는 2024년 중 마무리되며, 남은 2개 공사도 2025년에 마무리된다”고 말했다.

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)