[이데일리 이정현 기자] NH투자증권은

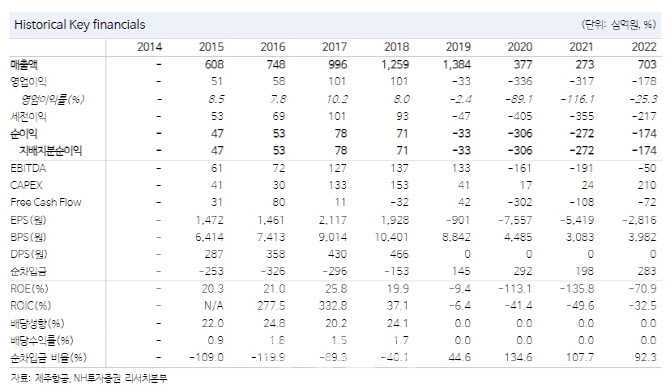

제주항공(089590)에 대해 “단거리 노선 수요 개선으로 올해 실적 호조가 예상되나 수급은 부담 요인”이라 진단했다. 투자의견은 ‘홀드’, 목표가는 1만3000원으로 ‘상향’했다.

정연승 NH투자증권 연구원은 7일 보고서에서 “중장기 감익 기조가 있다”며 이같이 밝혔다.

지난해 말 기준 제주항공의 운영 기재는 44대까지 확대할 전망이다. 전년대비 국제선 공급석 증가율을 기존 14%에서, 20%로 상향했으며, 운임 전망치도 기존 전년비 9% 감소에서 1%로 소폭 반등할 전망이다.

정 연구원은 “단거리 노선 수요 호조 장기화와 보잉의 기재 생산 차질에 따른 공급 변수 감안. 운용 기재 확대에 따른 연료 소모량 증가 및 인건비 증가 등의 영업비용 증가에도 매출 증가에 따른 이익 레버리지 효과 발생할 것”이라며 “올 영업이익은 1318억원으로 기존 추정치 대비 45% 상향할 것으로 보인다”고 말했다.

제주항공의 연결기준 지난해 분기 실적은 매출액은 전년동기대비 61% 증가한 4819억원, 영업익은 41% 늘어난 263억원을 기록했다. 4분기 일본 노선 수요가 견조한 가운데, 동남아 노선 수요가 기존 성수기 시즌 대비 빠르게 회복되면서 매출 호조를 보였다.

영업비용은 4,555억원으로 전분기 3,925억원보다 증가하였는데, 사업량 증가에 따른 변동비 증가와 인센티브 지급 등의 인건비 상승이 반영된 것으로 추정. 1분기는 성수기 효과로 호실적 달성 기대

속도는 예상보다 더디지만, 장기적으로 운임 하락에 따른 영업이익 감소 우려는 여전히 존재한다. 정 연구원은 “개별적으로는 전환사채(364억원) 및 AK홀딩스의 교환사채(1250억원)로 지분 희석 또는 오버행 우려가 존재한다”며 “상환을 통한 희석 우려 해소가 필요하다”고 말했다.

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)