[이데일리 이정현 기자] NH투자증권은

아모레퍼시픽(090430)에 대해 “기대감을 신뢰로 바꿀 필요가 있다”고 평가했다. 투자의견은 ‘매수’, 목표가는 17만원을 유지했다.

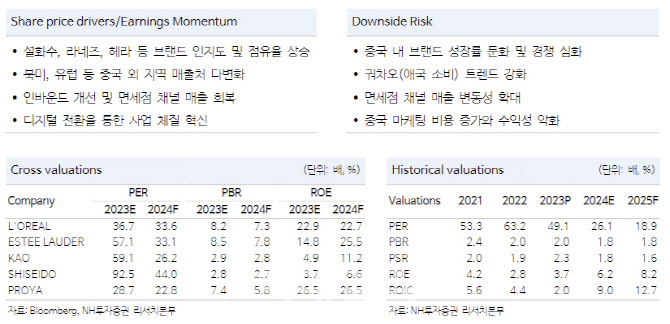

정지윤 NH투자증권 연구원은 31일 보고서에서 “4분기 국내 수익성 개선에도 불구, 중국 영업적자 확대로 어닝 쇼크. 2분기 편입되는 코스알엑스 실적이 밸류에이션 하단을 지지할 것이나, 유의미한 주가 반등을 위해서는 해외 법인 실적 턴어라운드가 필요하다”며 이같이 밝혔다.

아모레퍼시픽은 지난해 4분기 연결기준 매출액이 전년동기대비 15% 줄어든 9260억원, 영업이익은 64% 감소한 207억원 기록했다. 중국 실적 부진으로 컨센서스 대비 영업이익이 40% 하회했다. 영업외 코스알엑스 선도계약파생상품 평가수익 반영 등으로 세전이익은 기존 추정치를 큰 폭 상회했다.

국내 화장품 매출액은 전년비 12% 준 4647억원, 영업이익은 14% 증가한 479억원, 생활용품 매출액은 8% 적은 957억원, 영업이익은 64% 늘어난 41억원을 기록했다. 채널별 전년비 매출 성장률은 면세가 –29%, 이커머스 -13%로 약세 지속되나, 프리미엄 제품군의 순수 국내 채널 매출 신장과 고정비 감축 통해 확연한 수익성 개선이 이뤄지고 있다는 평가다.

해외 매출액은 18% 줄어든 3569억원, 영업손은 적자전환한 337억원을 기록했다. 국가별 매출 성장률은 아시아가 -29%(중국 -44%, 기타 –5%)인 반면 북미가 37%, EMEA 30% 증가를 기록했다. 중국 설화수, 려, 이니스프리 등 주요 브랜드의 리뉴얼 과정에서의 재고 조정으로 셀-인 매출 급감과 광군제 광고판촉비 집행 탓에 아시아 지역 영업적자 426억원을 시현했으며 당사 적자 추정치 236억원을 큰 폭으로 하회했다.

정 연구원은 “럭셔리 화장품 전반에 걸쳐 중국과 면세 채널 약세가 지속적으로 실적 변동성을 높이는 요인으로 작용되고 있다”며 “상반기에도 크게 달라질 환경은 아니나 이번 실적 발표에서 확인한 국내 마진 개선과 5월 1일부로 연결 편입되는 코스알엑스 덕분에 분기별 이익 개선 흐름은 유효하다”고 진단했다.

이어 “코스알엑스 실적이 밸류에이션 하단을 지지해 줄 것이나, 유의미한 주가 반등을 위해서는 중국 법인 턴어라운드를 통한 신뢰도 향상이 필요하다”고 판단했다.

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[포토]송길영 작가 "지상파를 역전한 넷플릭스" 기조강연](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401082t.jpg)

![[포토]외규장각 의궤 전용 전시실 일반에 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401057t.jpg)

![[포토]발언하는 박상우 국토교통부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400713t.jpg)

![[포토] 2025학년도 수능](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111400625t.jpg)

![[포토]벼랑 끝에 있는 최윤범 고려아연 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111301728t.jpg)