한국은행과 금융위원회는 금융감독원, 한국예탁결제원, 한국거래소 등 관계기관 및 학계·시장전문가들과 함께 제5차 지표금리·단기금융시장 협의회를 개최해 ‘2025년 지표금리 개혁 추진 계획’을 논의하고 이같은 계획을 추진한다고 10일 밝혔다.

|

지표금리는 금융거래의 결과로 지급하거나 교환해야 할 금전이나 금융상품의 가치를 결정할 때 준거가 되는 금리를 의미한다. 금융거래의 손익을 결정하고, 투자성과를 평가하는 기능을 한다.

해외 주요국의 경우 2012년 6월 리보(LIBOR) 조작 사건을 계기로 촉발된 글로벌 지표금리 개혁과정을 거치면서 실거래기반 무위험지표금리(Risk Free Rate, 이하 RFR)가 파생상품 거래 등의 기준이 되는 지표금리로서 확고히 정착됐다.

우리나라는 FSB 등 국제기구의 권고에 따라 2020년 ‘금융거래지표의 관리에 관한 법률’을 제정하고, 2021년 무위험지표금리 KOFR(Korea Overnight Financing Repo Rate, 국채·통안채 담보 익일물 RP 금리)를 중요지표로 선정해 산출을 개시했다. 그러나 2022년부터 시작된 글로벌 유동성 축소 과정에서 금융시장 안정을 우선해야 하는 상황이 이어지면서 KOFR의 확산이 더디게 진행된 측면이 있었다.

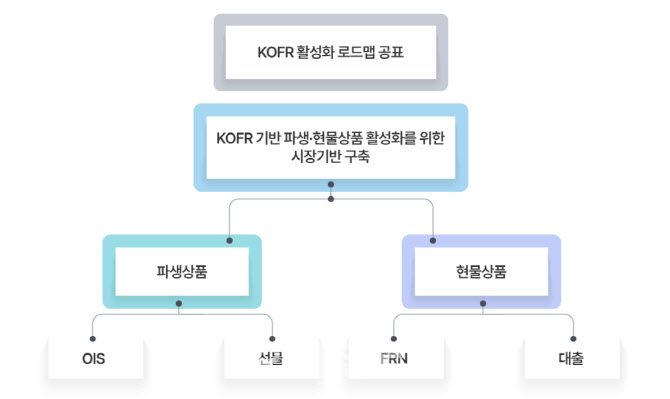

이에 정부와 한국은행은 지난 8월 KOFR 중심으로 지표금리 체계를 전환해 나간다는 원칙을 발표했고, 2025년부터 KOFR 확산전략을 본격적으로 시행해 나갈 계획이다.

스왑거래중 KOFR 비중 2030년 50%까지 확대

‘2025년 지표금리 개혁 추진 계획’에 따르면 파생상품 시장에서 KOFR 비중을 확대하기 위해 내년부터 새롭게 체결되는 이자율 스왑 파생상품 거래의 일정 부분을 KOFR 기반으로 체결하기로 합의하고, ‘KOFR-OIS 확산 계획’을 2025년 7월부터 시행하기로 했다. OIS(Overnight Index Swap)는 익일물 금리를 준거금리로 하는 이자율 스왑을 의미한다.

내년에는 이자율 스왑시장 거래금액이 큰 약 29개 정도의 금융회사가 우선 참여할 예정이며, 이들은 2025년 7월~2026년 6월 기간 중 체결되는 이자율 스왑 거래의 10% 이상을 KOFR 기반으로 체결할 계획이다. 이에 따라 2030년에는 이자율 스왑시장에서 KOFR 비중이 50%이상으로 확대될 전망이다.

시장 참여자들이 KOFR-OIS 거래에 보다 쉽게 참여할 수 있도록 중앙청산 인프라도 구축한다. 현재 한국거래소를 중심으로 KOFR-OIS에 대한 중앙청산 시스템을 개발 중이며, 내년 10월중 중앙청산 서비스를 개시할 계획이다. 중앙청산 서비스란 중앙청산소(Central Counter Party)가 모든 거래참여자에 대해 거래 상대방이 돼 장외파생상품거래 등 금융상품 거래를 인수하고 결제 이행을 보장하는 제도를 말한다.

CD수익률 기반으로 체결되는 장외파생상품의 비상시 대체 지표를 KOFR로 일원화하는 작업도 진행한다. 한은은 조만간 이러한 내용을 국제스왑파생상품협회(ISDA)에 통보해 표준 계약에 반영할 계획이다.

내년부터는 금융권이 채권시장을 통해 자금을 조달하는 경우에도 KOFR 활용 비중이 높아질 예정이다. 2025년부터 정책금융기관(산업은행, 기업은행, 수출입은행)과 은행권은 FRN 발행을 통한 자금 조달액의 10% 이상을 KOFR 기반 FRN을 통해 조달할 계획이며, 향후 KOFR 비중을 단계적으로 확대해 나간다는 방침이다. 이에 따라 연간 KOFR FRN 발행액은 내년 3조원 내외, 중장기적으로는 4~5조원 이상으로 확대될 수 있을 전망이다.

김소영 금융위 부위원장은 “정부와 한국은행 그리고 여러 관계기관들의 노력과 금융권의 적극적인 참여를 바탕으로 지표금리 개혁을 본 궤도에 올릴 수 있는 계기가 마련됐다”고 밝혔다.

유상대 한은 부총재는 “KOFR 활성화는 글로벌 정합성 확보 및 금융거래의 안정성 강화 등 국내 금융시장의 발전 측면에서 중요한 계기가 될 뿐만 아니라 KOFR가 통화정책의 파급경로가 시작되는 초단기시장의 기초금리로서 한국은행 기준금리와 밀접하게 연관돼 있다는 점에서 통화정책의 유효성 제고를 위해서도 매우 의미가 크다”고 강조했다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)