|

주담대 뛰자 가계부채도 증가…예금은행 주담대 ‘사상최대’

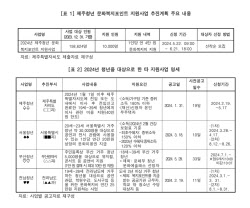

한국은행이 19일 발표한 ‘2024년 3분기 가계신용’ 잠정치에 따르면 9월 말 기준 가계신용 잔액은 1913조 8000억원으로 2분기 말에 비해 18조원 늘었다. 증가폭은 2021년 3분기(35조원) 이후 최대이며, 분기 말 잔액 기준 역대 최대 수준이다. 가계신용과 직결된 가계대출과 주담대 역시 3년 만에 가장 큰 폭으로 늘었다.

가계 빚은 올해 1분기엔 1년 만에 ‘디레버리징’(deleveraging·부채 축소)을 보였으나, 주택 거래 증가와 수도권 아파트 가격 상승세에 주담대가 늘면서 증가폭을 키웠다.

가계신용의 94%가량을 차지하는 가계대출 잔액은 1795조 8000억원으로 전분기대비 16조원 증가했다. 가계대출은 1분기에는 전분기 말 대비 8000억원 감소하며 디레버리징을 이끌었으나, 주담대는 늘고 기타대출 감소폭은 크게 축소되면서 2분기(13조 3000억원)에 이어 확대세를 이어갔다. 주담대 증가액은 2분기 16조원에서 3분기 19조 4000억원으로 늘었다. 신용대출과 마이너스 통장 등의 기타대출은 3분기 말 기준 3조 4000억원 감소했다.

|

금융기관별로 보면 예금 은행의 가계 대출이 22조 7000억원 늘어나며 증가폭이 전분기(17조 3000억원)에 비해 크게 확대됐다. 이 중 주담대가 22조2000억원으로 관련 통계 편재 이래 최대치를 기록했다. 비은행예금취급기관은 2분기 1조 7000억원 감소하면서 2분기(-3조 9000억원)보다 감소폭이 축소됐다. 주담대가 증가 전환한데다 기타대출 감소폭은 축소된 영향이다.

김민수 한국은행 금융통계팀장은 예금은행의 주담대가 크게 늘어난 것에 대해 “예전에는 주택 관련 대출 시 주담대와 신용대출을 함께 받았다면 차주 단위 총부채원리금상환비율(DSR) 도입 이후에는 만기가 긴 주담대를 통해 대출을 받는 것이 유리해지면서 기타대출은 감소하고 주담대가 늘었다”며 “예금은행 가계대출 전체로 보면 2020년 4분기 이후 최대치”라고 설명했다.

보험회사와 연기금 등 기타금융기관의 대출 잔액은 532조4000억원을 기록하며 4조 9000억원 줄었다. 보금자리론 등이 순상환되고 증권사 신용공여가 감소로 전환한 영향이다.

신용카드 결제 등 판매신용 잔액은 9월 말 기준 118조원으로 6월 말보다 2조원 늘었다. 추석 연휴 등으로 신용카드 이용이 늘면서 전분기(3000억원)에 비해 증가폭을 키웠다. 개인 신용카드 이용액은 올해 들어 △1분기 187조4000억원 △2분기 189조9000억원 △3분기 192조9000억원으로 증가세다.

|

한은은 가계 부채의 규모보다는 증가 속도가 중요하다는 입장을 재차 강조했다. 김민수 팀장은 “경제규모가 커짐에 따라 가계부채가 증가하는 것은 자연스러운 현상”이라며 “가계부채를 급격히 줄이면 소비 등 실물 경제에 부정적인 영향을 줄 수 있기 때문에 정부와 한은은 명목 국내총생산(GDP)대비 가계부채 비율을 점진적으로 하향 안정화하는 것을 목표로 하고 있다”고 말했다.

한은에 따르면 2015년부터 2023년까지 우리나라 가계신용의 장기 평균 증가액은 22조 2000억원이다. 3분기 가계부채 증가세가 확대됐다고 해도 장기 평균을 밑돈다는 것이다.

김 팀장은 “올해 3분기까지 가계신용은 전년동기대비 1.5% 증가하며 명목 GDP 성장률 내에서 관리되고 있다”면서 “9월 2단계 스트레스 DSR 시행 등 거시건전성 정책과 은행권의 가계대출 관리 등으로 9월 초 가계부채 증가세가 둔화 흐름을 보였기 때문”이라고 했다.

이어 “수도권을 중심으로 부동산 거래가 7월 이후 둔화하고 있어 주택거래에 후행하는 가계부채 증가세의 둔화 흐름이 당분간 이어질 것”이라고 예상했다. 주택거래가 가계부채에 1~3개월 정도 시차를 두고 반영되는 점을 감안하면 현재 흐름이 이어진다면 연말까지는 가계부채 둔화세가 이어질 것이란 전망이다.

|

![[포토]GAIF 2024에서 발표하는 하정우 네이버클라우드 AI이노베이션 센터장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111900960t.jpg)

![[포토]철도노조 오늘부터 태업... 12월 총파업 예고](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800903t.jpg)

![[포토]추경호-박찬대, '국회의장 주재 원내대표 회동'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800869t.jpg)

![[포토]정유미-주지훈 하트~](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800118t.jpg)

![[포토] 전기난로가 필요한 계절](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800766t.jpg)

![[포토]항아리 조각 맞추는 아이](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800647t.jpg)

![[포토]'박장범 KBS 사장 후보자 인사청문회'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800628t.jpg)

![[포토] 인사하는 정근식 서울시교육감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800591t.jpg)

![[포토]최고위, '모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111800420t.jpg)