|

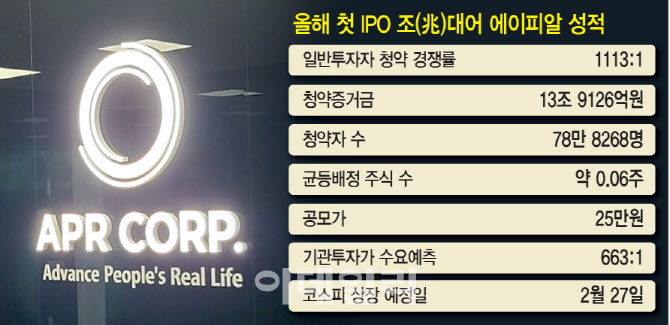

15일 에이피알에 따르면 회사는 이날까지 이틀간 일반투자자 대상 공모주 청약을 실시한 결과 1112.52대 1의 경쟁률을 기록했다. 청약증거금은 13조9126억원, 청약 건수는 78만8268건을 기록했다. 최소 청약 기준 균등 배정 주식 수는 약 0.06주다.

지난해 IPO 최대어인 두산로보틱스(454910)의 일반 청약 경쟁률(524.05대 1)을 크게 웃도는 수준이다. 이는 적은 공모 물량 영향이기도 하다. 에이피알의 일반 공모 주식 수 37만9000주 중 일반투자자 배정 물량은 9만4750주다. 주관사인 신한투자증권과 하나증권의 균등 배정 주식 수는 각각 0.065주, 0.059주다. 각각 15명당 1명, 17명당 1명꼴로 1주를 받을 수 있는 셈이다. 실제 에이피알은 ‘품절주 효과’를 염두에 뒀던 것으로 전해진다.

업계 관계자는 “에이피알은 ‘품절주 효과’를 누리면서도, 유통 물량이 많아지면 향후 보호예수가 풀린 이후 기관 매도에 따른 주가 하락과 이에 따라 개인들에게 피해가 고스란히 갈 수 있음을 고려해 물량 규모를 정한 것으로 안다”며 “또한 상장 준비를 위해 최초 신고서를 제출할 당시에는 흥행 분위기를 예측하기 어려웠을 것”이라고 말했다.

앞서 에이피알은 기관투자자 수요예측에서 약 2000곳의 참여 기관 중 97% 이상이 공모가 희망범위(14만7000원~20만원) 상단·상단 초과 가격을 제시해 일반 공모 흥행 돌풍이 감지됐었다. 에이피알의 공모가는 희망범위 상단을 초과한 25만원으로 책정됐다.

에이피알의 총 공모금액은 947억5000만원이며 상장 후 시가총액은 1조8960억원이 될 예정이다. 에이피알의 상장 예정 주식 수는 758만4378주다. 오는 27일 유가증권시장(코스피) 상장 첫날 가격제한폭(300%)까지 상승해 100만원까지 오른다고 가정하면, 시총은 단숨에 7조원을 훌쩍 넘어서게 된다.

|

지난해 두산로보틱스, 에코프로머티(450080) 등에 이어 올해 첫 대형 공모주인 에이피알이 선전하면서 대어 IPO 분위기를 달굴지 관심이 모아진다.

에이피알의 이번 흥행이 향후 대어급 IPO에 긍정적인 영향을 미칠 수는 있지만, 각 기업과 시장 상황을 둘러싼 ‘복잡한 함수’를 염두에 둔 전망이 필요하다는 의견도 제시된다. 기관과 일반투자자들의 공모주 ‘옥석 가리기’도 강화될 수 있다는 분석이다.

오광영 신영증권 연구원은 “에이피알의 성공적인 안착은 다른 대어들의 증시 입성에 좋은 레퍼런스가 되는 것은 분명하지만, 각 기업과 시장 상황 등을 비롯해 굉장히 복잡한 함수가 IPO 추진 여부와 과정을 좌우하기 때문에 향후 분위기를 단정 짓기는 어렵다고 본다”고 말했다.

이어 그는 “최근 IPO 열기가 뜨거운데, 과열은 꼭 부작용을 부르는 점을 유의할 것”이라며 “자금과 물량은 한정돼 있다. 대형주들이 상장하면 청약증거금부터 환불까지, 또 배정받은 주식이 매도돼서 현금화될 때까지 자금이 묶여 있기 때문에 소외되는 주식이 생기는 ‘블랙홀 현상’도 나타날 수 있다”고 조언했다.

![[포토]환율은 오르고 코스피-코스닥 하락](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111101008t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100375t.jpg)

![[포토]2025학년도 수능 3일 앞으로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100917t.jpg)

![[포토]미국 대선 영향, 비트코인 8만1000달러 돌파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100878t.jpg)

![[포토] 29회 농업인의날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100842t.jpg)

![[포토]김장나눔 펼치는 함영주 회장과 하나금융그룹 임직원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100765t.jpg)

![[포토]'발언하는 손경식 회장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100640t.jpg)

![[포토]최고위, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100624t.jpg)

![[포토]마다솜,통산 4승 만들어준 넘버원 볼](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100280t.jpg)

![[포토]여·야·의·정 협의체 1차 회의, '모두발언하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111100253t.jpg)

![[포토]'이보미 골프 갤러리'오픈](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111100375h.jpg)

![당일배송·전 차종 수리…BMW 그룹 韓 '1등 서비스'의 비밀은[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111101148h.jpg)